Блог компании Иволга Капитал |Сделки в индикативном портфеле PRObonds ВДО

- 22 июля 2022, 07:51

- |

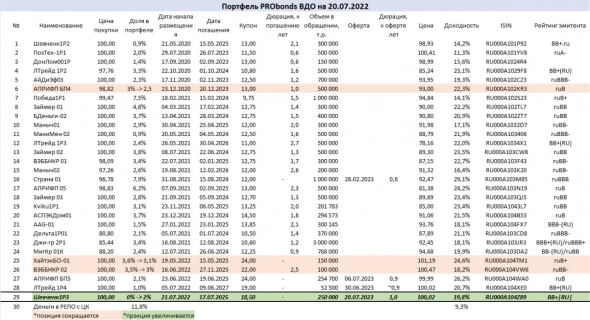

Вчера достаточно динамично началось размещение облигаций Шевченко 1P3. За первую сессию размещено более 1/3 250-миллионного выпуска. Сегодня на первичных торгах эти бумаги будут приобретены на 2% от активов. Если темп размещения удержится, подтверждая спрос, возможно небольшое увеличение этой позиции.

Доля бумаг холдинга НБ-Центр (АО им. Т.Г. Шевченко и Маныч-Агро) после добавления нового выпуска достигнет 8,4% от активов и в скором времени будет сокращена примерно до 7% за счет частичного вывода более ранних выпусков холдинга. Однако произойдет это не раньше августа.

Начиная с понедельника 25 июля немного снизятся веса облигаций АПРИ Флай Плэнинг БП4, Хайтэк-Интеграция БО-01, МФК ВЭББАНКИР 02. В каждом случае на 0,5% от активов (до 2,5%, 3,1% и 3% соответственно). Сокращение облигаций АПРИ – процесс на долгую перспективу, чтобы постепенно довести их совокупный вес до 7-8% от активов (сейчас более 11%). А коррекция долей в ХайТэке и ВЭББАНКИРе – часть спекулятивной операции: на размещении обе бумаги были куплены с небольшим перевесом. Продажи всех указанных бумаг равными долями в течение 5 сессий по средней цене торгов.

( Читать дальше )

- комментировать

- 1.4К

- Комментарии ( 0 )

Блог компании Иволга Капитал |Скрипт участия в размещении облигаций АО им. Т.Г. Шевченко (250 млн.р., 1 год до оферты, купон/YTM 18,5%/19,8%)

- 20 июля 2022, 13:44

- |

21 июля — старт размещения нового выпуска облигаций краснодарской растениеводческой компании АО им. Т.Г. Шевченко

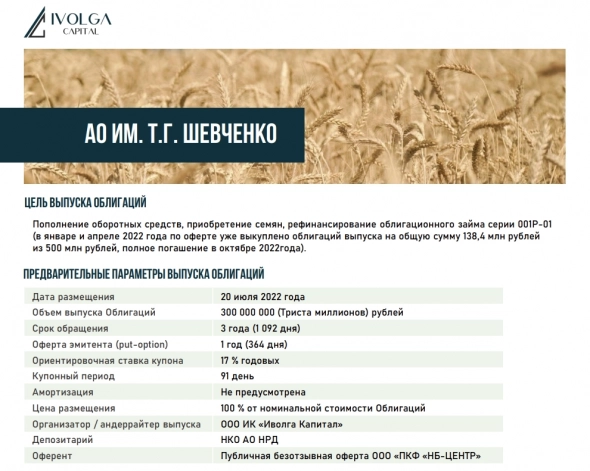

Обобщенные параметры выпуска:

• Размер выпуска — 250 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; равномерная амортизация в течение последнего года обращения).

• Купонный период — 91 день.

• Ставка купона до оферты – 18,5% годовых.

Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АО им. Т.Г. Шевченко 001P-03 / Шевченк1Р3

— ISIN: RU000A104Z89

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 21июля: с 10-00 до 13-00 и с 16-45 до 18-30 Мск.

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

Блог компании Иволга Капитал |Разбор эмитента АО им. Т.Г.Шевченко. Прямой эфир в новом формате сегодня, 19 июля в 18:00

- 19 июля 2022, 12:32

- |

В продолжение предыдущего поста сегодня, 19 июля в 18:00, Дмитрий Александров и Андрей Хохрин совместными усилиями разберут бизнес эмитента АО им. Т.Г. Шевченко и его облигационный долг:

- Текущие финансовые и операционные результаты Эмитента и всей Группы НБ-Центр.

- Перспективы и сложности сельского хозяйства как отрасли.

- Место АО им. Т.Г. Шевченко на розничном облигационном рынке.

До эфира предлагаем ознакомиться с презентацией выпуска:

![]()

AO_im_TG_SHevchenko_prezentaciya_iyul_2022.pdf (2 МБ)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |АО им. Т.Г. Шевченко. Место на карте агропромышленных ВДО и презентация для инвесторов

- 19 июля 2022, 07:50

- |

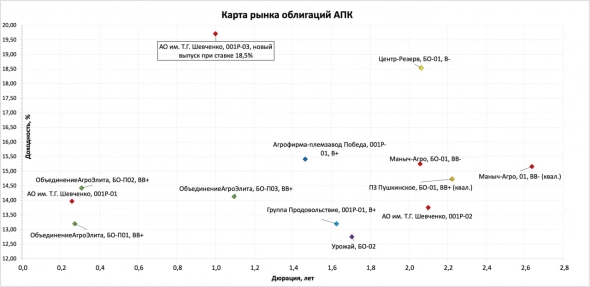

На этой или следующей неделе мы планируем вывести на размещение облигации краснодарского сельхозпроизводителя АО им. Т.Г. Шевченко.

Основные предварительные параметры выпуска:

o Размер выпуска – 250 млн.р.

o Срок до оферты – 1 год (до погашения – 3 года)

o Ежеквартальный купон 18,5% годовых (эффективная доходность к оферте – 19,8%)

Эмитент специализируется на растениеводстве, характеризуется умеренной долговой нагрузкой и высокой эффективностью. Подробности — в презентации для инвесторов. Компания завершает получение кредитного рейтинга. Присвоение рейтинга ожидается не позднее конца июля. По нашим ожиданиям, его ступень может оказаться в верхней части рейтингов эмитентов розничных облигаций от АПК (сейчас максимальный рейтинг в этой группе, BB+, имеет красноярский холдинг Голдман Групп, куда входит ОбъединениеАгроЭлита).

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds (18 - 23.07.22)

- 18 июля 2022, 09:03

- |

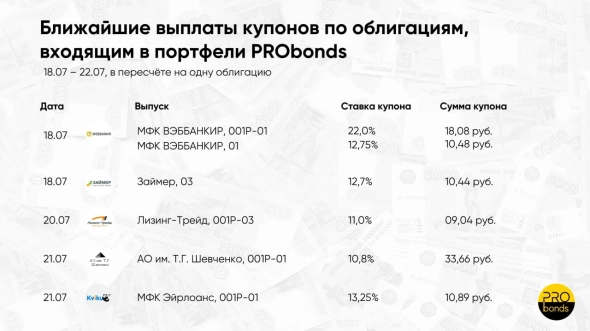

18.07.2022

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- МФК ВЭББАНКИР, 001P-01 Ежемесячные выплаты, ставка купона 22% Сумма купона 18,08 руб.

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

20.07.2022

- Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

21.07.2022

- АО им. Т.Г. Шевченко, 001P-01 Ежеквартальные выплаты ставка купона 13,5% Сумма купона 33,66 руб.

- МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты ставка купона 13,25% Сумма купона 10,89 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

Блог компании Иволга Капитал |Портфелю PRObonds ВДО исполнилось 4 года. Убыток 2022 сократился до -2,8%

- 18 июля 2022, 07:59

- |

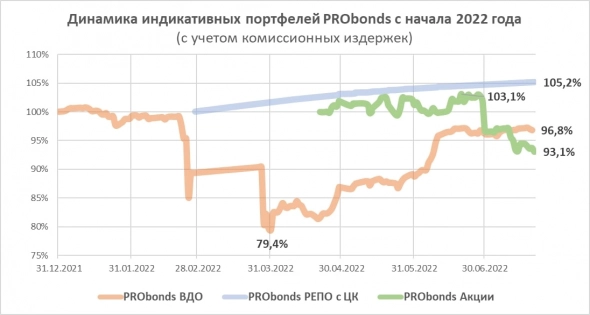

Портфелю PRObonds ВДО исполнилось 4 года. Все операции портфеля эти годы публиковались в нашем телеграм-канале, а также в блоге «Иволги Капитал» на Smart-Lab.

За это время портфель накопил 46,5% дохода с учетом заложенных в него издержек, до НДФЛ (после НДФЛ было бы около 40%). Со второй половины 2021 года у портфеля сложный период, с прошлого по нынешний июль он сократился на 0,3%. А с 11 января по 30 марта 2022 портфель показал самое глубокое падение в своей истории, -20,9%.

Основная часть падения первого квартала уже преодолена, с начала 2022 года портфель теряет уже только -2,8%. И, вероятно, полностью выйдет из просадки в течение августа.

Ожидаемый исходя из доходностей размещенных в портфеле облигаций и денег результат портфеля в нынешнем году – +5%, и это будет первым для нас годовым проигрышем инфляции и депозитам. Ожидаемая доходность на горизонте ближайших 12 месяцев – около 20%.

Портфель неплохо отражает состояние сегмента высокодоходных облигаций. Средняя доходность к погашению облигаций, входящих в портфель – 20,1%, премия +10,6% к актуальному значению ключевой ставки. Снижение ставки будет толкать доходности ВДО вниз. Однако сама премия вряд ли значительно сократится. Возможно, она достигнет 8%, сомнительно, что станет меньше. Такая премия к «ключу» сокращает новое предложение облигаций, однако лучше, чем когда-либо покрывает риски и дефолтов, и ликвидности. А это важнее.

( Читать дальше )

Блог компании Иволга Капитал |Обновление анонса размещения облигаций АО им. Т.Г. Шевченко (250 млн.р., купон до годовой оферты 18,5% годовых)

- 15 июля 2022, 17:23

- |

Обновление анонса нового выпуска облигаций АО им. Т.Г. Шевченко

— Ориентир купона — 18,5% годовых до оферты. Купон квартальный.

— Сумма выпуска — 250 млн.р.

— 3 года до погашения, оферта через 1 год.

— Амортизация в течение последнего года обращения.

— Ориентир даты размещения — 3-я декада июля 2022.

( Читать дальше )

Блог компании Иволга Капитал |АО им. Т.Г. Шевченко анонсирует новый выпуск облигаций. 300 млн.р., 1 год до оферты, 17% годовых

- 14 июля 2022, 17:22

- |

На следующую среду 20 июля намечено размещение третьего выпуска облигаций сельхозпроизводителя АО им. Т.Г. Шевченко.

«Шевченко» — эмитент с продолжительной историей на рынке. Первый выпуск облигаций был размещен в октябре 2019 года. Этот выпуск уже частично выкуплен эмитентом за 2 оферты, еще одна пройдет 18 июля, осенью он будет погашен.

Всего в 3 квартале АО им. Т.Г. Шевченко планирует привлечь через облигации 500 млн.р.

На 20 июля запланирован первый транш суммой 300 млн.р. Это 3-летний выпуск, но с офертой через 1 год. Ориентир ставки купона до оферты – 17% годовых. Организатор выпуска – ИК «Иволга Капитал».

( Читать дальше )

Блог компании Иволга Капитал |За 4 года портфель PRObonds ВДО принес 44% и переиграл большинство инвестиционных инструментов

- 04 июля 2022, 08:04

- |

Блог компании Иволга Капитал |Результаты деятельности АО им. Т. Г. Шевченко по итогам 1 квартала 2022 года

- 21 мая 2022, 14:47

- |

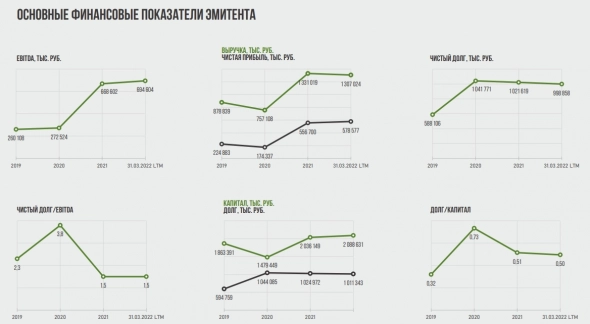

🌾 Основными направлениями деятельности общества являются растениеводство (выращивание зерновых и масличных культур) и животноводство (выращивание крупного рогатого скота). Компания осуществляет свою деятельность на территории Краснодарского края.

Результаты всей группы НБ-Центр по итогам 1 квартала можно посмотреть здесь

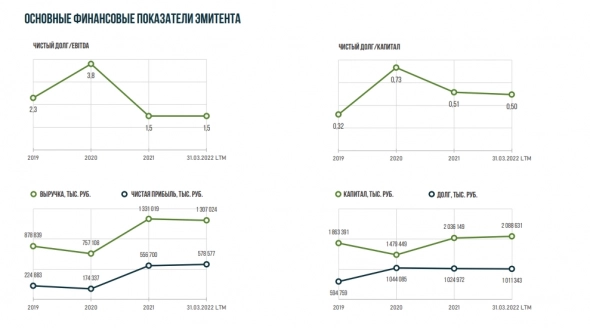

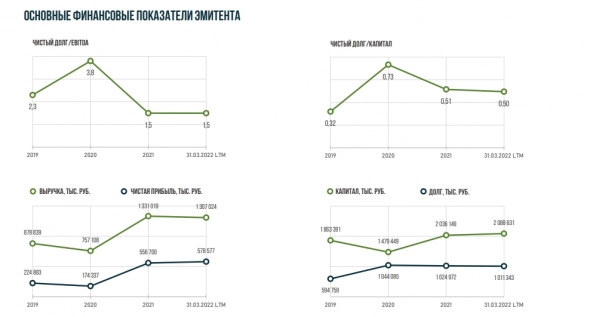

Основные финансовые результаты 1 квартала 2022 года, LTM:

• Выручка млрд 1.3 млрд;

• EBITDA 748 млн;

• Чистая прибыль 578 млн;

• Общий размер заёмных средств за рассматриваемый период практически не изменился и составляет 1 млрд. Капитал по итогам 1 квартала составил 2,1 млрд руб.

• Покрытие EBITDA процентных расходов составило 6.4

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал